はじめに

「なぜVCの投資判断には時間がかかるのですか?」

投資相談を受ける際に、よくいただく質問の一つです。VCの投資プロセスは外からは見えにくく、「担当者が気に入れば投資が決まる」と思われがちですが、実態は大きく異なります。

今回は、VCが投資を決定するまでのプロセスを具体的に解説します。この流れを知ることで、投資決定に時間がかかる理由、必要な準備、そして投資判断の本質が見えてくるはずです。

※この記事はポッドキャスト「VIVA VC」第8回を元に作成しました。番組では、投資プロセスについてさらに詳しく語っています。ぜひご視聴ください。

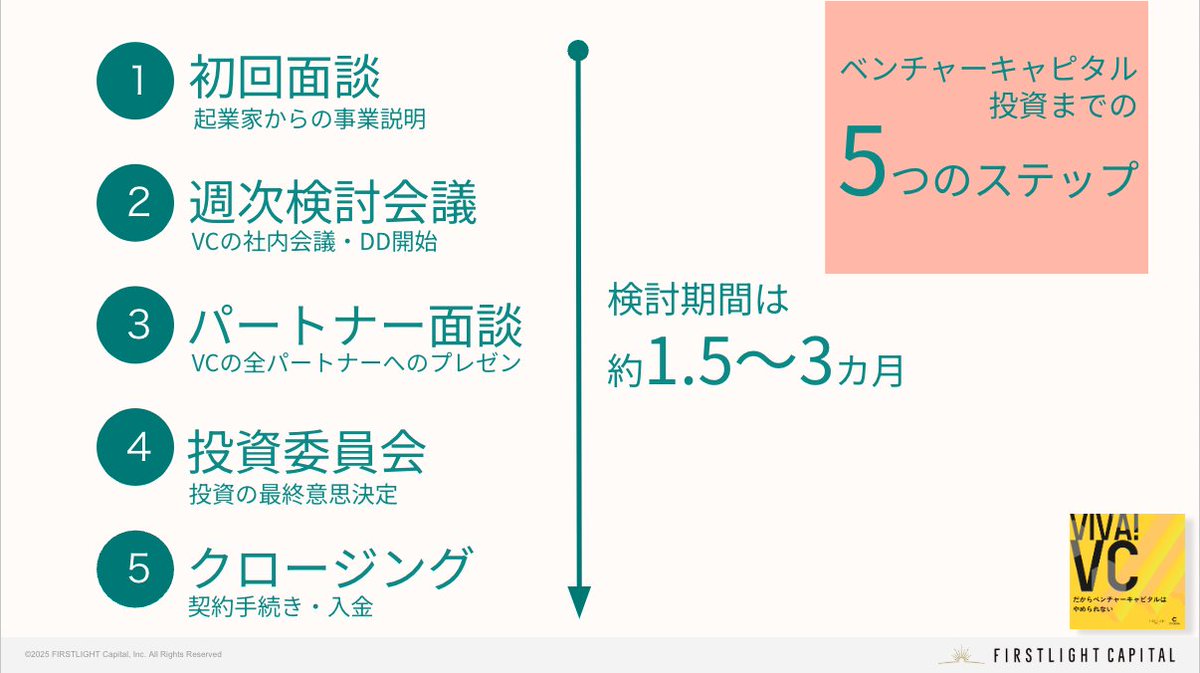

投資実行までの5つのステップ

VCの投資プロセスは大きく5つのステップに分かれます。

- 初回面談

- 週次検討会議

- パートナー面談

- 投資委員会

- クロージング

シンプルに見えますが、それぞれの段階に重要な意味があり、時には予想以上に時間がかかることもあります。順を追って見ていきましょう。

ステップ1:初回面談 – 事業理解のスタート

最初のステップは初回面談です。通常1時間ほどの時間をとり、起業家の方にピッチ資料を使って事業説明をしていただきます。その後、Q&Aを行い、事業の強みや課題について理解を深めます。ファーストライトでは一次面談、二次面談を行い起業家とディスカッションをしています。キャピタリストが良いなと思ったスタートアップを、次の週次検討会議で提案します。

ステップ2:週次検討会議 – デューデリジェンスの入り口

毎週開催される週次検討会議では、どの観点でデューデリジェンス*1を進めるかを決定します。これは、他のキャピタリストの経験などをもとに、会社ごとに決めます。

例えば、「本当にこの市場で100億円規模の売上を作れるのか?」といった議論が行われます。また、プロダクトの技術戦略や競争優位性についても細かく確認していきます。

*1 デューデリジェンス:投資や取引の意思決定前に対象企業の財務・法務・事業リスクを詳細に調査・分析すること。

ステップ3:パートナー面談 – 多角的な視点での検討

週次検討会議通過後に、デューデリジェンスを行っていく段階でパートナー面談(マネジメントインタビューとも呼ばれます)があります。ここでは、担当キャピタリスト以外のパートナー全員が参加します。

通常1時間から1時間半程度の時間をかけ、起業家に多様な視点からの質問を投げかけます。企業のリスクも含めて理解を進めるために、時にはかなり厳しい質問を投げかけられることもあります。このプロセスを通じて、より客観的な視点で投資判断が行われます。企業の担当キャピタリストは、想定問答を準備したり、「このパートナーはこういうポイントを気にするから」と事前に起業家に伝えたりすることもあります。

ステップ4:投資委員会 – 最終判断の場

投資委員会は、会社でいう取締役会に相当する意思決定機関です。ここでは主に投資条件やバリュエーションの検討が行われます。基本的に投資委員であるGPが決議をします。また、このタイミングで投資条件の案を記載する「タームシート」が発行されます。

「タームシート」には、例えば会社のバリュエーションが20億円で、5億円の資金を投資することや、事業戦略を変える場合、経営陣が変わる場合には、事前にVCの承諾を得る必要があることを条件とする前承認事項など、様々な細かい投資条件を記載します。

投資委員会で決議されると「タームシート」をスタートアップに渡して契約交渉に入っていく流れになります。

ステップ5:クロージング – 最後の関門

この段階ではスタートアップとタームシートの合意を取り、契約締結に向けた作業が始まります。最終的な確認事項として、以下のようなチェックが行われます。

- AML/CFTガイドラインに基づく確認(マネー・ローンダリング及びテロ資金供与対策)

- 投資資金がマネロンに活用されたり犯罪組織に流れたりしないかの確認

- 外為法上の「対内直接投資等」の事前届出

- IT分野の技術が海外流出しないか確認のため、日本銀行に届出る

これらのプロセスを経て、ようやく資金が振り込まれます。

投資検討の実態 – 数字で見る難しさ

私たちファーストライト・キャピタルの場合、年間約100社と初回面談を行いますが、週次検討会議に進めるのは20社弱。その中でも、パートナー面談まで進む企業はさらに限られます。

起業家にとって一番難しいステップは週次検討会議からパートナー面談に進むタイミングだと思います。例えば、市場・顧客のセグメントに対して大きなマーケットが成り立つかどうか、ユーザーの本質的な課題を解決できるプロダクトの優位性があるかどうか、今後の具体的な戦略などを詳細に見ていきます。この段階で多くの企業がスクリーニングされると思います。

誤解の多い「パートナー案件」

時折、「パートナーが担当した方が投資されやすい」と考える起業家の方がいますが、実はこれは誤解です。例えば、私自身が投資先候補を意気揚々と持ち込んでも、プロセス上必ず検討会議があるため、他のキャピタリストからの厳しい指摘で否決されることは珍しくありません。

応援する気持ちと冷静な判断のバランス

担当キャピタリストは、起業家を応援したい気持ちと冷静な判断のバランスを取る必要があります。このバイアスを排除するためのプロセスが、投資判断の透明性を担保しています。この両者のバランスを取ることが、ベンチャーキャピタリストの重要なスキルだと考えています。

慎重な検討プロセスを経ることで、投資後の支援にもつながります。「投資決定が遅い」と思われることもありますが、それは慎重なプロセスの結果なのです。

おわりに

投資プロセスは一見複雑ですが、これは単なる手続きではなく、起業家との相互理解を深めるための重要なステップです。

事業理解を深める初回面談、デューデリジェンス方針を決める週次検討会議、多角的な視点でのパートナー面談、そして最終決定の投資委員会とクロージング。一見面倒に見えるこれらのプロセスは、実はバイアスを排除し、本質を見極めるために必要不可欠なものです。これらのステップを踏むことで、より深い事業理解が可能になり、投資後の支援にも活きてきます。

ぜひ、投資プロセスを相互理解を深める機会として捉えていただければ幸いです。

(この記事は、ポッドキャスト「VIVA VC」の第8回を元に作成しています。番組では、より詳しい議論を展開していますので、ぜひご視聴ください。)

編集:ファーストライト・キャピタル SaaS Research Team

2025.2.17

ファーストライト・キャピタルでは、所属するベンチャーキャピタリスト、スペシャリストによる国内外のスタートアップトレンド、実体験にもとづく実践的なコンテンツを定期的に配信しています。コンテンツに関するご質問やベンチャーキャピタリストへのご相談、取材等のご依頼はCONTACTページからご連絡ください。

ファーストライト・キャピタルのSNSアカウントのフォローはこちらから!