はじめに

ベンチャーキャピタル(VC)業界の歴史を築いてきた、伝説的な名門VC「Benchmark」で今、大きな異変が起きています。

これは単に一つのVCで起きた個別問題ではありません。AIバブルがもたらす地殻変動が、業界の構造そのものを揺るがし始めていることの象徴です。

今回は、Benchmarkの事例を読み解きながら、AI時代にVC業界で進む「二極化」の実態と、日本のVC業界がこれから進むべき道について考察します。

※この記事はポッドキャスト「VIVA VC」シーズン2第12回をもとに作成しました。番組では、VC業界の構造変化と今後の展望についてさらに詳しく語っています。

伝説的VC「Benchmark」で起きた前代未聞の事態[03:14-06:21]

VC業界でその名を知らない者はいない、伝説的な名門ファンド、Benchmark。1995年の設立以来、Uber、Twitter(現X)、eBayといった、世界を変えた数々の企業に初期投資を行ってきました。

彼らは常に約700億円というファンドサイズと、6人のパートナーという少数精鋭体制を貫き、独自の哲学を実践してきました。

しかし、その鉄の結束を誇ってきたBenchmarkで、前代未聞の事態が起きています。この2年間で、6人いた主要なパートナー(GP)のうち、半数にあたる3人が退任してしまったのです。これは、同社の歴史において極めて異例の出来事です。

AIバブルが伝統的VCのビジネスモデルを破壊する[06:22-11:50]

なぜ、このような事態に至ったのでしょうか。その最大の要因が、「AIバブル」による業界構造の変化です。

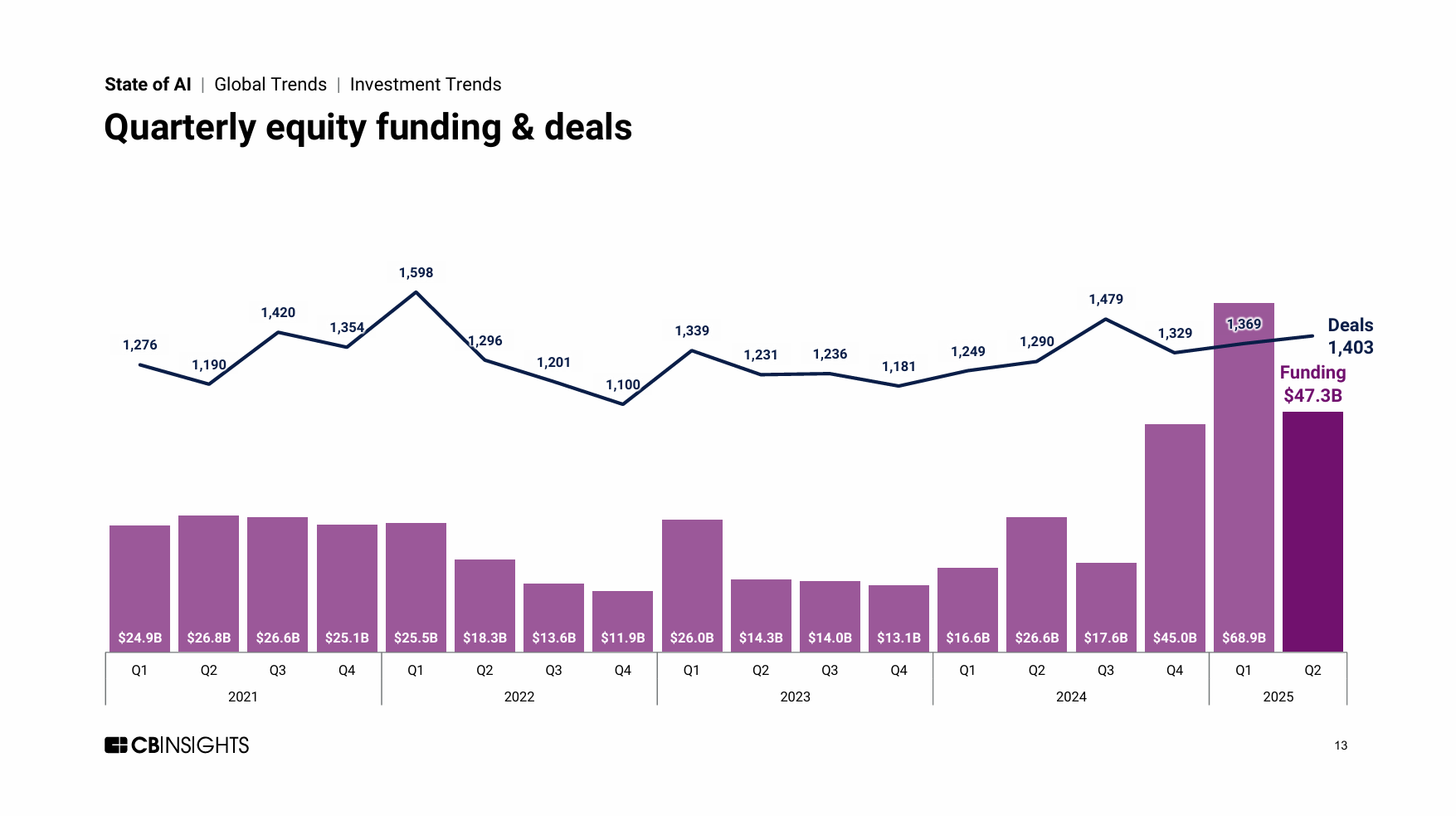

AIスタートアップの企業価値は急騰し、一件あたりの投資額も巨額になっています。Benchmarkのような初期段階に投資するVCは、最初に10〜20%の株式を取得しても、その後のラウンドで巨大VCがさらに大きな金額を投資するため、持ち株比率がどんどん薄まってしまいます。IPOする頃には数%にまで希薄化してしまい、伝統的なファンド規模では十分なリターンを上げることが難しくなっているのです。

CB INSIGHTS「State of AI」より

さらに、パートナーの半数が退任したことで、彼らは「キーパーソン条項」という深刻な問題にも直面しています。これは、ファンドの主要な意思決定者(キーパーソン)が一定数以上離脱した場合、期間内に後任を決めなければ新規の投資活動が停止してしまうという契約上のルールです。Benchmarkはこの問題を年内に解決できなければ、新規投資が一切できなくなる危機に瀕しています。

「総合商社型」vs「専門店型」:二極化する米国のVC業界[11:51-13:32]

Benchmarkが直面する苦境は、現在の米国VC業界で進む「二極化」を象徴しています。

- 総合商社型VC: Sequoia CapitalやAndreessen Horowitzのように、数千億円規模の巨大ファンドを運営し、数百人の社員を抱える巨大VC。

- 専門店型VC: Lux Capital(ディープテック特化)のように、特定の専門領域に特化し、深い知見を武器にするVC。

AIバブルによって、投資の世界では「より大きく」なるか、「より鋭く」なるかの二択が迫られています。その中で、Benchmarkのような伝統的な中規模のVCは、その立ち位置が非常に難しくなっているのです。

日本はまだ「夜明け前」、だからこそ活かせる後発の優位性[13:33-20:47]

一方、日本のVC業界は、まだ米国のような二極化のフェーズには至っていません。機関投資家からベンチャー投資への資金流入を本格化させるための基盤を整えている、いわば「夜明け前」の段階です。

しかし、後発であることには大きな利点があります。それは「先を行くアメリカの失敗から学べる」ことです。

実際に、米国の巨大VCの一部では、ファンドの規模が大きくなりすぎた結果、適正な企業価値での投資よりも「巨額の予算を使い切ること」が目的化しているという批判も出ています。これは、スタートアップの健全な成長を歪めかねない、危険な兆候です。

私たちが「専門店型」のVCを目指す理由[14:36-18:51]

私たちファーストライトキャピタルは、80億〜100億円というファンドサイズを維持し、「専門店型VC」としての戦略を追求しています。具体的には、「少子高齢化・人口減少社会におけるイノベーション」をテーマに、日本のレガシー産業のDXを支援するスタートアップに特化しています。

私たちが最も重視しているのは、VC経営の「持続可能性」です。4〜5年に一度、着実に新しいファンドを組成し続けること。それができなければ、スタートアップに対して長期的な支援を提供することはできません。

ファンド規模の拡大競争に陥るのではなく、日本の市場環境に適したサイズで、着実にパフォーマンスを出すこと。それこそが、日本のVC業界が目指すべき健全な姿だと考えています。

おわりに

名門Benchmarkの苦境は、AIバブルがもたらしたVC業界の構造変化を浮き彫りにしました。

この歴史的な転換点において、私たちが学ぶべき教訓は明確です。米国のモデルを盲目的に模倣するのではなく、日本の経済規模や市場環境に合った、持続可能なVCエコシステムを私たちの手で築いていくこと。

私たちも業界の一員として、その責任を自覚し、長期的な視点で誠実に日本のスタートアップエコシステムの発展に貢献していきたいと考えています。

執筆 : 岩澤 脩 | ファーストライト・キャピタル 代表取締役・マネージングパートナー

編集 : ファーストライト・キャピタル | リサーチ・チーム

2025.10.6

ファーストライト・キャピタルでは、所属するベンチャーキャピタリスト、スペシャリストによる国内外のスタートアップトレンド、実体験にもとづく実践的なコンテンツを定期的に配信しています。コンテンツに関するご質問やベンチャーキャピタリストへのご相談、取材等のご依頼はCONTACTページからご連絡ください。

ファーストライト・キャピタルのSNSアカウントのフォローはこちらから!